Reiseabrechnung

Da die Regelungen in Österreich im internationalen Vergleich sehr schwierig sind, können nur wenige Systeme genutzt werden. Für einige Kollektivverträge könnten bei vielen Anbietern Einschränkungen bestehen.

Unsere Top Empfehlung: Yokoy

Yokoy ist ein neues Produkt aus der Schweiz, das viele Finktionen in der Reiseabrechnung neu gedacht und konsequent umgesetzt hat. Die moderne und flexible Architektur erlaubt es, alle österreichischen Regelungen auch für Kollektivverträge und Betriebsvereinbarungen revisionssicher und steuerlich korrekt abzubilden.

Für uns damit ganz klar die #1 für Österreich.

Die Alternative: MobileXpense

MobileXpense kommt mit fast allen österreichischen Regelungen gut zurecht und ist seit vielen Jahren bei Kunden in Österreich produktiv. Wir können das Produkt ohne Einschränkungen für den Einsatz in Österreich empfehlen.

Ebenfalls einsetzbar

Amadeus cytric, Chrome River und Expensya sind aus unserer Sicht bereit für Österreich, teilweise mit produktiven Kunden oder Niederlassungen ausländischer Unternehmen. Bei sehr speziellen Kollektivverträgen kann es derzeit noch Lücken geben. Eine zügige Weiterentwicklung ist beabsichtigt.

Mit Einschränkungen

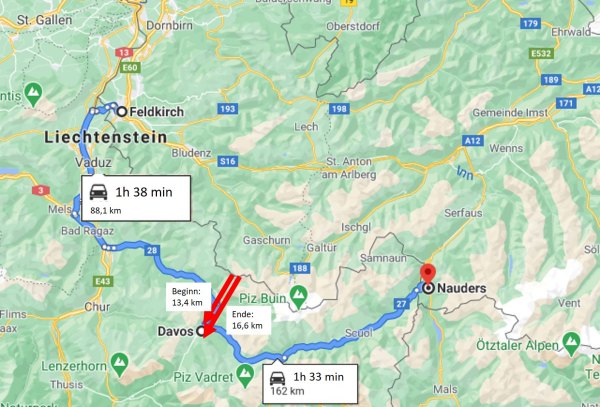

SAP Concur rechnet in Österrreich im Standard falsch: Pauschalen werden ausgehend vom letzten Land des Kalendertages gerechnet, nicht ausgehend vom Land mit dem längsten Aufenthalt. Die Lösung ist damit nicht gesetzeskonform

und nicht revisionssicher. Für Kunden aus Österreich ist damit das Add-On eines Beratungspartners zwingend erforderlich. Eine Abhilfe ist geplant, aber nicht kurzfristig verfügbar.

Ohne Zukunft

Auch das "alte" SAP On-Prem kann Österreich gut abbilden, hier fehlen aber viele der zeitgemäßen Funktionen wie

Belegbilder und ein brauchbares Web Frontend.